Nos últimos anos, a participação das cooperativas no mercado de crédito aumentou substancialmente no Brasil, especialmente no segmento de pessoa jurídica. Este boxe analisa esse fenômeno, detalhando o avanço da participação de mercado das cooperativas por modalidade de crédito e por área geográfica, bem como comparando as taxas de juros cobradas por cooperativas e pelas instituições do segmento bancário comercial.

Nos últimos anos, a participação das cooperativas no mercado de crédito aumentou substancialmente no Brasil, especialmente no segmento de pessoa jurídica. Este boxe analisa esse fenômeno, detalhando o avanço da participação de mercado das cooperativas por modalidade de crédito e por área geográfica, bem como comparando as taxas de juros cobradas por cooperativas e pelas instituições do segmento bancário comercial.

No Brasil, o Sistema Nacional de Crédito Cooperativo (SNCC) é estruturado em três níveis: a) cooperativas de crédito singulares, que realizam diretamente o atendimento a clientes; b) federações ou cooperativas de crédito centrais, formadas por cooperativas singulares; c) confederações ou bancos cooperativos, que são normalmente constituídos por cooperativas centrais.

Com a finalidade de melhor explorar economias de escala, as cooperativas de crédito organizam-se, predominantemente, em estruturas verticalizadas. Com essa estratégia, as confederações e as cooperativas centrais reúnem recursos e padronizam os serviços financeiros oferecidos pelas filiadas, disponibilizando sistemas de apoio operacional e serviços administrativos, como assessoria jurídica e treinamento de equipes.

Há ainda os bancos cooperativos, que têm a função de fornecer serviços bancários às cooperativas e aos cooperados, tais como compensação de cheques, depósitos de poupança, crédito, repasse de recursos oficiais e aplicação em fundos de investimento, atuando como intermediários entre o segmento de crédito cooperativo e o sistema financeiro em sentido amplo.

Em dezembro de 2017, existiam em atividade 967 cooperativas de crédito singulares e 37 cooperativas centrais ou confederação de cooperativas centrais, além de dois bancos cooperativos. Conjuntamente, essas instituições financeiras eram responsáveis por 2,97% do saldo das operações de crédito, alcançando R$92,25 bilhões em dezembro de 2017.

B9.2 Evolução da participação

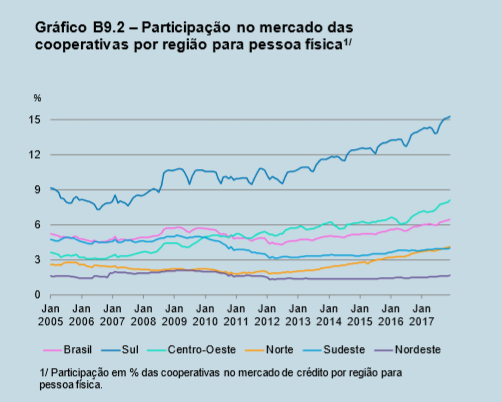

Os Gráficos B9.1 e B9.2 mostram a evolução da participação das cooperativas no mercado de crédito para pessoa jurídica e física, por região, de 2005 a 2017. Essa participação é calculada com base nas modalidades de crédito relevantes para as cooperativas. As cooperativas não atuam em todos os mercados de crédito. Por isso, nos gráficos desta seção, a participação das cooperativas foi calculada considerando somente os mercados onde elas efetivamente atuam. Assim, foram expurgadas as modalidades sem saldo ou com saldo desprezível em termos nominais no SNCC. Também foram expurgados os clientes do tipo Corporate, ou seja, os clientes pessoa jurídica com total de operações de crédito acima de R$100 milhões.

O Sul é a região onde as cooperativas apresentam a maior participação de mercado, seguida pela região Centro-Oeste. As regiões Norte e Sudeste aparecem a seguir, enquanto a região Nordeste apresenta a menor participação das cooperativas no mercado de crédito.

Para pessoa jurídica, há uma tendência de crescimento da participação de mercado das cooperativas ao longo do período. A participação das cooperativas no Brasil passou de menos de 1% em 2005 para mais de 8% em 2017. Esse aumento foi especialmente grande na região Sul, onde passou de 2,1% em 2005 para 16,7% em 2017, e na região Centro-Oeste, onde passou de 1,2% para 10,4%.

Já no segmento de pessoa física, esse crescimento não foi generalizado. Na região Sul, a participação das cooperativas subiu de 9,2% para 15,3%. As regiões Centro-Oeste e Norte também experimentaram aumento da participação de mercado das cooperativas. Por outro lado, na região Sudeste, houve redução dessa participação. No país como um todo, a participação das cooperativas no crédito para pessoa física passou de 5,2% em 2005 para 6,5% em 2017.

De forma geral, o crescimento da participação de mercado para pessoa jurídica vem sendo bastante acelerado; no segmento de pessoa física, esse crescimento é mais modesto.

Nas Figuras B9.1a e B9.1b , pode-se ver a distribuição geográfica da participação das cooperativas no mercado de crédito para pessoa física, por região – e a evolução dessa participação de 2012 para 2017. Percebe-se clara expansão nas áreas onde elas já eram relevantes, como nas regiões Sul e Centro-Oeste, e nos estados de Minas Gerais e do Espírito Santo. Destaca-se a expansão a partir do estado do Mato Grosso para os estados adjacentes da região Norte, em especial Rondônia. Essa expansão geográfica parece estar relacionada à ampliação da fronteira do agronegócio.

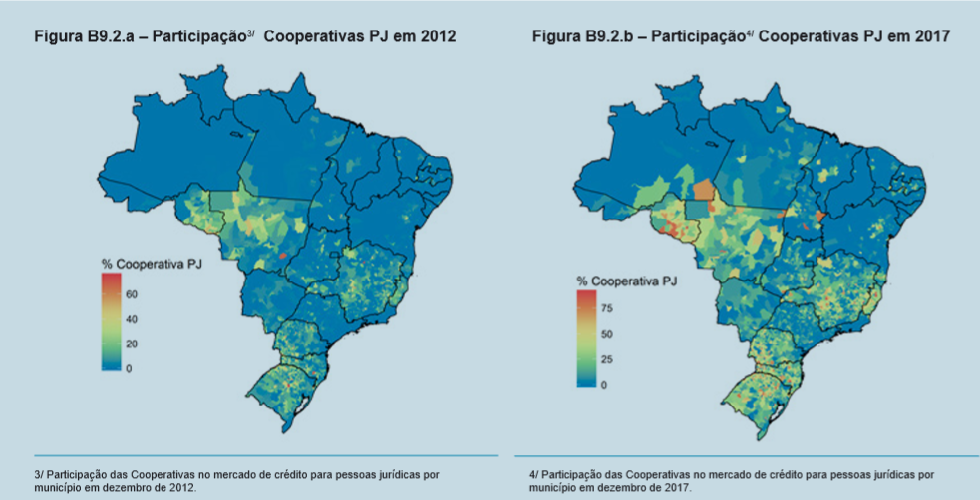

Nas Figuras B9.2a e B9.2b, vemos a distribuição para o crédito a pessoa jurídica. A evolução é semelhante à de pessoa física, mas com maior intensidade. Destaca-se, nessas figuras, o avanço da participação das cooperativas em Rondônia de 2012 para 2017.

B9.3 Principais Linhas de Crédito

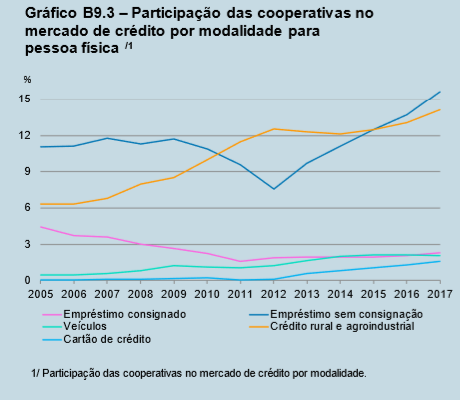

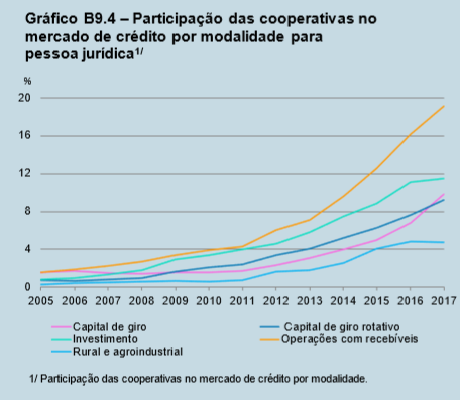

As cooperativas não operam com todas as linhas de créditos existentes no Sistema Financeiro Nacional (SFN), concentrando sua atuação em determinadas modalidades, tais como crédito rural, operações com recebíveis e empréstimo pessoal sem consignação. Os Gráficos B9.3 e B9.4 mostram a participação das cooperativas nas linhas de crédito em que são mais relevantes, para pessoa física e jurídica, respectivamente. Nesses gráficos, visualiza-se a participação percentual das cooperativas em relação ao total composto por bancos comerciais (b1), bancos de investimento (b2), cooperativas de crédito (b3) e segmento não bancário (n1).

No Gráfico B9.3, percebe-se que a participação das cooperativas no mercado de pessoa física é maior no Empréstimo sem Consignação e no Crédito Rural e Agroindustrial. Neste, a participação das cooperativas mais do que duplicou desde 2005, passando de 6,35% em 2005 para 14,15% em 2017. Por outro lado, o segmento Empréstimo Consignado das cooperativas vem perdendo mercado, tendo passado de 4,4% em 2005 para 2,3% em 2017. Já as linhas de Cartão de Crédito e Veículos possuíam participações muito baixas em 2005, mas em 2017 já atingiram 1,6% e 2,0%, respectivamente.

No Gráfico B9.4, percebe-se o crescimento acelerado da participação das cooperativas no mercado de pessoa jurídica já mostrado no Gráfico B9.1. Todas as modalidades de pessoa jurídica possuíam participações inferiores a 2% em 2005. Destaca-se o crescimento das Operações com Recebíveis, que atingiu 19,1% em 2017, e do Crédito para Investimento (sem recursos direcionados), que obteve participação de 11,5%.

B9.4 Taxas de juros

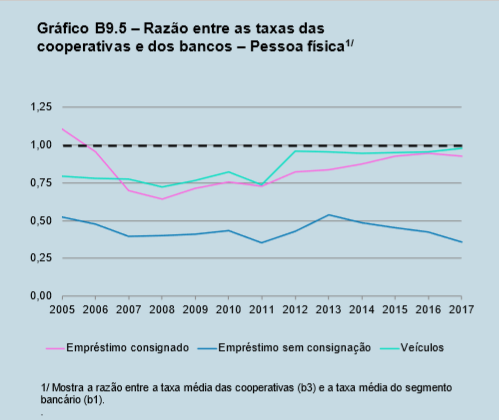

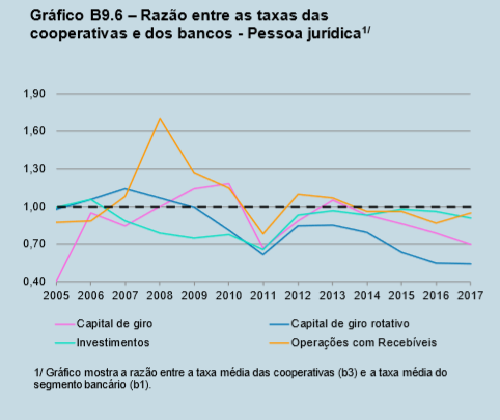

Uma característica das cooperativas no mercado de crédito é a oferta de produtos com taxas de juros inferiores àquelas do segmento bancário (b1). Os Gráficos B9.5 e B9.6 mostram a evolução da razão entre as taxas de juros das cooperativas e as taxas de juros do segmento bancário (b1), para as principais linhas de crédito não direcionado das cooperativas. Nesses gráficos, uma razão igual a 1 significa que as taxas das cooperativas são iguais às do segmento bancário, e uma razão de 0,5 significa que a taxa de juros das cooperativas é a metade.

No Gráfico B9.5, referente à razão nas linhas de crédito de pessoa física, os valores são sempre inferiores a 1 – exceto em 2005 –, o que significa que as taxas de juros das cooperativas nas linhas de crédito de Empréstimo Consignado, Empréstimo Pessoal sem Consignação e Veículos são, na média, inferiores às taxas do segmento

No Gráfico B9.6, mostra-se a razão nas linhas de crédito de pessoa jurídica. A linha de Operações com Recebíveis tinha razão superior a 1 antes de 2014 e passou a ser inferior a partir daquele ano. Nas linhas de Capital de Giro, as cooperativas também seguem uma tendência de oferecer taxas cada vez menores em comparação com o segmento bancário nos últimos quatro anos.

De forma geral, nas linhas de crédito em que o risco é maior (por exemplo, Empréstimo Pessoal sem Consignação, Capital de Giro), as taxas de juros das cooperativas são menores, e, quando existe uma garantia associada (por exemplo, Empréstimo Consignado, Veículos, Operações com Recebíveis), as taxas de juros das cooperativas são similares às do segmento bancário, especialmente nos últimos anos.

Uma possível explicação para essas taxas cada vez mais competitivas é a crescente profissionalização das cooperativas e o consequente ganho de escala. Aliado a isso, parte desse efeito observado nas taxas de juros poderia ser explicado pela desnecessidade de busca ao lucro, pelos benefícios fiscais e pela retroalimentação positiva entre cooperados e cooperativa. Nessa linha, cooperativas devolvem o lucro aos seus cooperados – chamado de “sobra”. Portanto, há uma retroalimentação positiva nesse processo: cobra-se menos dos cooperados, diminui-se a quantidade de defaults, devolvem-se os resultados positivos para os cooperados e ganha-se eficiência, que novamente retorna aos cooperados sob forma de taxas de juros menores e devolução crescente de sobras. Essa conjectura poderá ser avaliada empiricamente no futuro.

B9.5 Participação das cooperativas e as taxas de juros do segmento bancário comercial

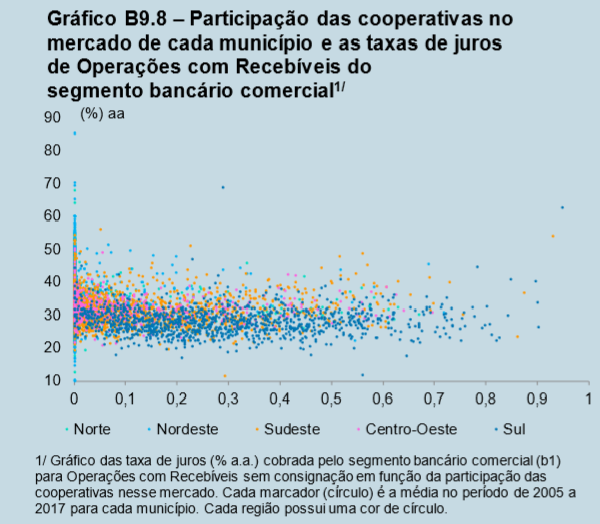

A presença das cooperativas nos municípios tem o potencial de acirrar a competição no mercado bancário. Nesta seção, comparam-se as taxas de juros cobradas pelas instituições do segmento bancário comercial (b1) com a participação de mercado das cooperativas, em cada município. A ideia dessa análise é verificar se existe uma correlação entre essas duas variáveis.

A análise é feita para as duas principais modalidades de pessoa física e de pessoa jurídica: Empréstimo Pessoal sem Consignação (pessoa física) e Operações com Recebíveis (pessoa jurídica). O Gráfico B9.7 mostra que existe uma correlação negativa (-0,34) entre a taxa de juros que as instituições do segmento bancário comercial cobram na modalidade de Empréstimo Pessoal sem Consignação e a participação das cooperativas nessa modalidade, para cada município.

O Gráfico B9.8 mostra também uma correlação negativa (-0,25) entre a taxa de juros que as instituições do segmento bancário comercial cobram na modalidade de Operações com Recebíveis e a participação das cooperativas nessa modalidade, para cada município.

Cabe ressaltar, no entanto, que essa correlação não deve ser interpretada necessariamente como uma causalidade, e que outras variáveis omitidas nessa análise podem influenciar as taxas de juros dos empréstimos. Essas variáveis omitidas podem levar a várias possibilidades de causalidade reversa. Por exemplo, as cooperativas podem estar entrando em localidades onde a economia é mais forte, a inadimplência é baixa e, por isso, tem-se a correlação inversa entre as taxas de juros do segmento bancário e a participação das cooperativas.

Em ambos os gráficos, há um grande número de municípios onde a participação das cooperativas é nula. Nesses casos, a dispersão da taxa de juros praticada por bancos comerciais é elevada. Esse fenômeno poderá ser mais bem entendido com análises adicionais.

B9.6 Considerações finais

O segmento de cooperativas de crédito apresentou expressivo crescimento nos últimos anos. O aumento da participação de mercado das cooperativas é explicado principalmente pelo crescimento das operações de crédito voltadas para pessoa jurídica, com maior concentração na região Sul do país e nos municípios integrantes da fronteira do agronegócio. O segmento de cooperativas de crédito constitui fonte suplementar de oferta de crédito em sua área de atuação, o que pode melhorar as condições de competição bancária.

Fonte: www.bcb.gov.br

Como as cooperativas de crédito conseguem se manter vivas e competitivas no mercado, sem deixar de lado os atributos do cooperativismo, bem como sem infringir as lei 5764/71?