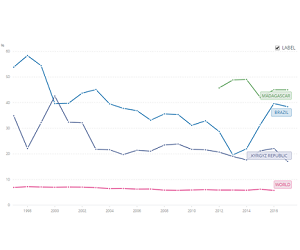

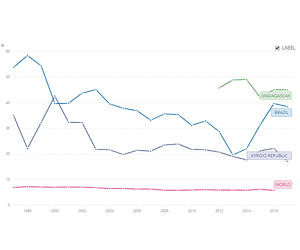

Em 2017, segundo dados do Banco Mundial, os spreads bancários (38,4%) eram os segundos maiores do mundo, entre Madagascar (45%) e Quirquistão (17,1%), primeira e terceira posição respectivamente.

Em 2017, segundo dados do Banco Mundial, os spreads bancários (38,4%) eram os segundos maiores do mundo, entre Madagascar (45%) e Quirquistão (17,1%), primeira e terceira posição respectivamente.

Infelizmente, este lamentável recorde não é uma novidade. Os spreads bancários no Brasil eram sete vezes maiores que a média mundial em 2016 (5,7%).

A persistência das enormes diferenças entre os custos de captação e as taxas de juros (os spreads) ao longo de diferentes ciclos econômicos e políticos nas últimas décadas, evidencia o tamanho do desafio que eles representam para o desenvolvimento econômico e social de nosso país.

No atual cenário, a forte redução de importantes custos que compõem os spreads (captação, operacionais e inadimplência) não se reflete nas taxas de juros, retardando e dificultando a retomada dos investimentos e a redução do desemprego.

Mudanças são necessárias para reduzir custos e aumentar a eficiência da intermediação financeira. Não por último, a propagada eficiência do setor bancário é passível de questionamentos frente aos enormes spreads e à baixa alavancagem observadas.

No debate sobre como reduzir os spreads, refletidos na Agenda BC+, destacam-se:

1 – a necessidade de mais e melhores informações para reduzir a assimetria de informações (Por que é tão difícil implementar o cadastro positivo em nosso país?);

2 o aperfeiçoamento da legislação para possibilitar uma efetiva (e a baixo custo) execução de dividas, reduzindo o risco moral, bem como a massificação de sistemas de garantias de crédito;

3 – uma forte diminuição da tributação incidente em operações de crédito e

4 – por último, mas também importante, melhorar o perfil de risco dos clientes por meio de educação financeira (PF) e capacitação em gestão financeira (PJ de pequeno porte).

Entretanto, para que os ganhos destas medidas cheguem efetivamente a clientela – o que não se observa com a forte redução dos custos de captação do último período – elas terão de ser acompanhadas de um aumento da concorrência no setor. Os enormes spreads e a crescente concentração do mercado de crédito nos cinco principais agentes financeiros são as duas faces da mesma moeda.

Aqui reside a grande oportunidade de um cooperativismo financeiro profissionalizado, comprometido com as suas comunidades, competitivo e sustentável. Um agente financeiro que seja diferente e melhor do que os bancos comerciais.

Não é exagero afirmar que os grandes desafios do cooperativismo financeiro brasileiro estão intimamente relacionados a sua estratégia de diferenciação e posicionamento no mercado financeiro.

O que as cooperativas podem fazer melhor que os bancos?

Apostar todas as fichas numa estratégia baseada em custos (preços menores que a concorrência) não é sustentável ao longo do tempo. Como sabemos, este não é o diferencial de mercado dos sistemas cooperativos com grande participação de mercado em outros países.

Um aumento considerável da participação de mercado das cooperativas financeiras demanda uma estratégia de diferenciação baseada na “construção da marca” e foco no relacionamento, ou seja, na percepção de valor que o público tem sobre o modelo de negócio cooperativo.

Uma cooperativa financeira é diferente e melhor que um banco quando ela cria e compartilha valor com seus cooperados e fomenta o desenvolvimento sócio e econômico de suas comunidades. Inúmeras cooperativas, dos vários sistemas e de todas as regiões, demonstram em sua prática cotidiana que isto é possível e que este é o caminho para o futuro.

Fonte: mundocoop.com.br