Em sua recente atualização, o Relatório de Estabilidade Financeira do Bacen trouxe em sua página 63 as seguintes informações:

Veja o relatório completo clicando sobre a imagem ao lado.

“O mercado das cooperativas de crédito:

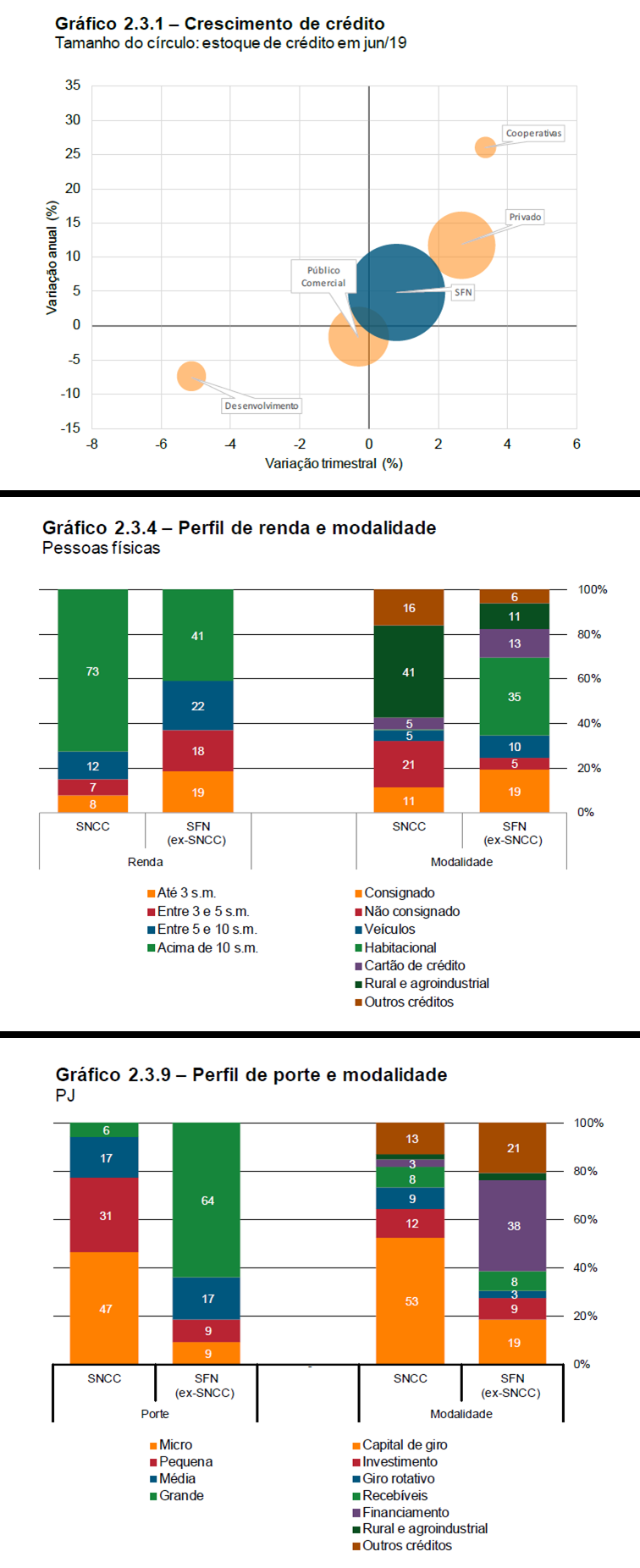

O estoque de crédito do Sistema Nacional de Cooperativas de Crédito (SNCC) tem crescido consistentemente acima do SFN nos últimos cinco anos – em junho de 2019, a taxa de crescimento anual alcançou 26% a.a., o dobro do crescimento observado no segmento de bancos privados. A representação do SNCC é de 4,5% do total do estoque de crédito, porém, ao considerar os nichos de mercado nos quais atuam, a representatividade do SNCC aumenta para 8,7% do crédito. Ainda que possua uma baixa participação do total do estoque de crédito, o SNCC teve papel anticíclico importante no recente período de retração econômica, principalmente para nichos de mercado como as PMEs e os produtores rurais. A presente análise busca contextualizar esse fenômeno, avaliando o perfil da carteira e a evolução do risco de crédito no segmento cooperativo.

Se, do ponto de vista de oferta, a expansão do SNCC proporciona um efeito positivo sobre a economia, sob a ótica de risco o aumento da carteira, suscita questões sobre a qualidade das concessões. No agregado, a expansão da carteira de crédito do sistema cooperativo ocorrida nos últimos três anos não foi acompanhada de uma piora da qualidade dos ativos. Observa-se que a participação dos ativos problemáticos na carteira do SNCC é consistentemente menor que o SFN, e que a deterioração ocorrida entre 2014 e 2016 acompanhou a tendência geral do mercado.

Na carteira de PF, o patamar mais baixo dos ativos problemáticos do SNCC em relação ao SFN reflete principalmente a concentração da carteira em tomadores de menor risco. A participação dos ativos problemáticos na carteira de PF do SNCC se estabilizou no último semestre, diferente do pequeno aumento observado na carteira de PF do restante do SFN.

A participação da carteira em tomadores com renda acima de dez salários mínimos é maior no SNCC, alcançando quase três quartos do total, contra 41% no SFN. A carteira de crédito do SNCC também tem um perfil diferente do SFN em relação à modalidade, com quase metade formada por operações de crédito rural, ativos que geralmente se caracterizam pelo baixo nível de risco. Por outro lado, a participação das operações de crédito pessoal não consignado, que têm risco mais elevado, é relevante na carteira de crédito do SNCC (21% do total).

Quando se consideram as características do produtor rural, observa-se que a dominância da faixa de renda mais alta pode ser atribuída ao fato de que a avaliação de rendimentos desse segmento está mais ligada ao faturamento da atividade rural do que ao montante efetivamente disponibilizado para o sustento familiar. Não obstante, a participação dos tomadores de renda mais alta também é observada nas operações de modalidades diferentes de crédito rural e agroindustrial e para cooperados que não são produtores rurais. A concentração das concessões em tomadores de renda média maior reflete positivamente no nível de risco da carteira de crédito.

A evolução dos ativos problemáticos por faixa de renda mostra que o risco da carteira no SNCC é similar ao do SFN em todos os segmentos, com exceção da faixa mais alta. Para tomadores com renda superior a dez salários mínimos, a participação dos ativos problemáticos no SNCC é inferior ao SFN, mas a diferença vem diminuindo nos últimos dois anos. Essa análise corrobora a avaliação de que o menor risco na carteira do SNCC é determinado, em grande parte, pela participação elevada de créditos concedidos a cooperados de renda mais alta.

Na carteira de PJ, a participação dos ativos problemáticos seguiu trajetória de deterioração similar ao SFN até o início de 2017. A partir daquele ano, houve significativa redução do risco das pequenas e médias empresas, enquanto a deterioração das grandes empresas manteve o nível de risco em patamares elevados. Por estar concentrada em empresas de pequeno e médio portes, a carteira do SNCC apresentou maior redução de risco que o SFN nesse período.

O perfil da carteira de crédito de PJ do SNCC também se mostra bastante diferente do SFN, tanto em relação ao porte das empresas quanto às modalidades utilizadas. As micro e pequenas empresas representam 78% da carteira de crédito a PJ do SNCC, enquanto no SFN essa proporção é de 36%. Também se destaca a participação das operações da modalidade capital de giro, que representam 53% da carteira de PJ do SNCC, bem superior ao observado no SFN (19% da carteira).

A evolução do risco de crédito da carteira de PJ do SNCC é positiva, uma vez que apresenta trajetória de redução desde 2017 e nível inferior ao do SFN em todos os portes de empresas. No entanto, observa-se que esse ciclo de melhoria dá sinais de que está se encerrando nos dois principais portes de empresas da carteira do SNCC. Nas pequenas empresas, o ritmo de queda dos ativos problemáticos vem desacelerando desde 2018, enquanto, nas microempresas, esse indicador já mostra pequeno crescimento nos últimos meses.

O risco das três principais modalidades de atuação das cooperativas, expresso pela participação dos ativos problemáticos na carteira, apresenta comportamentos distintos quando comparado ao SFN. Nas modalidades de crédito não consignado para PF e capital de giro para PMEs, aumentos recentes na proporção de ativos problemáticos mostram que o risco das carteiras do SNCC é similar ou até superior ao do SFN. Já na carteira de crédito rural para PF, o risco das carteiras do SNCC se mostra estável em patamar bastante inferior ao observado no SFN.

A análise realizada somente com os clientes que possuem operações de crédito rural tanto no SFN quanto no SNCC corrobora esse comportamento. Para esse grupo de tomadores, a participação dos ativos problemáticos na carteira de crédito em junho de 2019 alcançou 1,1% no SNCC e 2,7% no SFN, o que evidencia o menor risco dos produtores rurais no sistema cooperativo. Cabe ressaltar que esse não é um comportamento generalizado dos cooperados, mas específico da modalidade de crédito rural. A mesma análise mostra que, na modalidade capital de giro, os níveis de ativos problemáticos são semelhantes no SNCC e no SFN, enquanto, na modalidade crédito pessoal não consignado, já se observa uma materialização de risco maior no SNCC.

A forte expansão da carteira de crédito do SNCC nos últimos anos não comprometeu a qualidade dos ativos.

Para a carteira de pessoa física (PF), a elevada participação de tomadores de alta renda na carteira, especialmente produtores rurais, contribui para manter o nível de risco da carteira inferior ao observado no SFN.

Para a carteira de pessoa jurídica (PJ), a concentração da carteira em empresas de menor porte, que tem sua rentabilidade associada ao ciclo econômico, resultou em significativa redução dos ativos problemáticos nos últimos anos.

Por fim, assim como destacado para o SFN, tanto nas operações de pessoas físicas quanto nas de pessoas jurídicas, os dados apontam para o fim do ciclo de redução dos ativos problemáticos.”