Instigados pelo artigo do amigo Carlos Alberto do Santos (link), resolvemos fazer um breve estudo para avaliar o perfil de alguns municípios onde os bancos fecharam agências e as cooperativas instalaram postos de atendimento cooperativa (PAC), considerando o período de dezembro/2016 a dezembro/2020.

Nesse período, segundo dados do Banco Central do Brasil, foram fechadas em todo o País 3.863 agências bancárias e 87 postos de atendimento bancário (PAB) e abertos 1.899 PAC e encerrados 95 PAC, com saldo de 1.804.

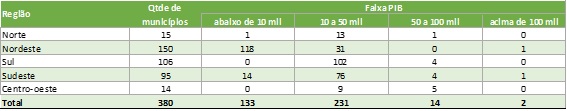

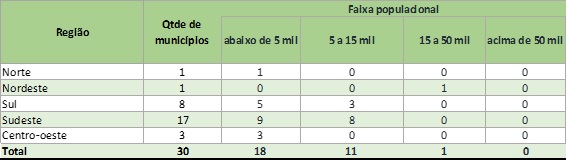

380 municípios ficaram desassistidos pelos bancos, com fechamento de agências e/ou PAB, sendo que neles haviam:

a) em 127, agência e posto de atendimento avançado (PAA);

b) em 120. só agência;

c) em 51, agência e PAA e cooperativa

d) em 82, agência e cooperativa.

Dos 1.889 PAC abertos no período analisa

a) 332 PAC foram abertos em 284 municípios onde não havia presença de cooperativa de crédito e 31 em 30 municípios que também não possuíam presença de cooperativas e perderam unidade de atendimento bancários;

b) 1.536 PAC foram abertos em municípios onde já havia presença de cooperativas, expandido a rede de atendimento nestes locais. Dentre estes municípios podemos destacar a abertura de PAC na capital paulista (47) e Belo Horizonte (33) entre dez-16 e dez-20.

Tabela 1 – Perfil populacional dos municípios que ficaram desassistidos pelos bancos entre 2016 e 2020

Tabela 2 – Perfil econômico dos municípios que ficaram desassistidos pelos bancos entre 2016 e 2020

Em relação à faixa populacional e PIB, como era de se esperar, a maioria das agências em municípios que ficaram sem presença bancária foram fechadas em cidades menores, de até 50 mil habitantes, com predominância naquelas com população entre 5 e 15 mil habitantes e com PIB per capita mais baixo, na faixa de até R$ 50 mil.

A região Nordeste teve a maior quantidade de municípios desassistidos da presença bancária no período, 150, sendo 57 em municípios com população na faixa de 5 a 15 mil habitantes e 92 em municípios com população de 15 a 50 mil habitantes.

Este fato justifica a preocupação do Banco Central do Brasil em inserir, como parte das metas traçadas para o cooperativismo de crédito até 2022, a ampliação da presença física na região Nordeste.

Para analisar a ampliação física do cooperativismo financeiro nos municípios que ficaram desassistidos pela rede bancária, há que se ter inicialmente em conta que não é uma ação reativa e rápida; a instalação de posto de atendimento requer estudo de viabilidade e planejamento. O próprio fato de o banco ter se retirado da localidade já é um indício de baixa viabilidade econômico-financeira, sob os parâmetros do banco de varejo, o que não se aplica diretamente ao cooperativismo pelas conclusões que apresentaremos ao final.

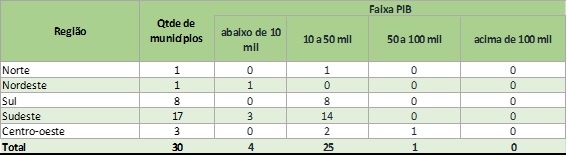

Dos 247 municípios que ficaram desassistidos da presença bancária e nos quais não havia unidade de atendimento cooperativista, o cooperativismo financeiro instalou-se em 30, conforme tabelas a seguir.

Nesses 30 municípios, foram abertos 31 PAC, sendo 1 PAC em 29 municípios e dois PAC no município de General Carneiro – PR.

Tabela 3 – Perfil dos populacional dos municípios que ficaram desassistidos pelos bancos e onde foram abertos PAC

Tabela 4 – Perfil econômico dos municípios que ficaram desassistidos e onde foram abertos PAC

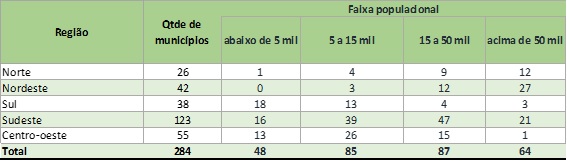

Nos demais 284 municípios onde não havia presença de cooperativa em dez-16, foram abertos 332 PAC (1,17 por município).

O cooperativismo instalou-se em 29 municípios com baixa população e menores níveis de PIB per capita, corroborando o seu potencial para inclusão financeira da população.

Tabela 5 – Perfil populacional dos demais municípios onde não havia presença cooperativista e foram abertos PAC

Tabela 6 – Perfil populacional dos demais municípios onde não havia presença cooperativista e foram abertos PAC

A região Sudeste abrange a maioria dos municípios, em todas as faixas populacionais e concentrados em PIB até 50 mil; Nordeste e Norte tiveram considerável número de municípios com abertura de PAC, atendendo à meta da Agenda BC#

Conclusões

Fomos buscar no Relatório de Economia Bancária do Banco Central do Brasil (box 6) as hipóteses levantadas para explicar o crescimento de cooperativismo e que podem se aplicar a este movimento simultâneo de ampliar presença física e investir em digitalização:

a) historicamente as cooperativas costumam favorecer um relacionamento mais próximo com o associado, enfatizando o elo comum entre seus membros e a presença na vida social da comunidade, principalmente em cidades com menor população (Meneghini, 2019 ). 72% das cooperativas pesquisadas incluem o “atendimento ao cooperado” como fator crítico de sucesso. Assim, estudos sobre cooperativismo de crédito costumam destacar o papel do relacionamento com o associado, por vezes vinculado a relações sociais com valor emocional (Vilanova, 2020 );

b) o cooperativismo de crédito no Brasil tem relação especial com o setor agropecuário. O Produto Interno Bruto (PIB) do agronegócio tem se mantido em expansão, apesar da crise econômica, tendo sido menos impactado que outros setores pela crise dos últimos anos

c) o setor tem investido na inserção digital (seguindo uma tendência já presente no restante do setor financeiro). Os canais digitais de atendimento já concentram a maioria das transações. Essa inserção permite ampliar a oferta de produtos e serviços ao associado e reduz os custos tanto para a cooperativa quanto para o cooperado. Além disso, a digitalização expande as possibilidades de comunicação com o associado e possibilita a sua participação à distância.

O crescimento do cooperativismo no período, em percentual acima do sistema bancário, é a melhor resposta de estar no caminho certo, seja ampliando a presença física em pequenos municípios – pelo seu potencial de inclusão financeira, pelo círculo virtuoso da retenção da riqueza local, pelo vínculo com o agronegócio – quanto nas capitais e municípios com grande população, onde podem oferecer aos cooperados os mesmos produtos e serviços e canais de atendimento de seus concorrentes diretos, os bancos comerciais.

Voltando ao artigo inicialmente citado, de Carlos Alberto dos Santos, as evidências empíricas aqui apresentadas corroboram a tese do autor, de que a abertura de pontos de atendimento pelo cooperativismo financeiro simultaneamente ao fechamento de agências bancárias tem se mostrado estratégia correta na medida em que refletem diferentes modelos de negócio.

O grande ponto de interrogação é como manter o “elo comum” nos grandes municípios, realidade bem diferente daquelas cidades onde o cooperativismo originou-se e cresceu.

A primeira parte da resposta é simples: continuar fincado nas raízes dos princípios cooperativistas, não importa onde estiver.

=========

Lúcio César de Faria, Especialista em Cooperativismo financeiro, Consultor, Articulista, Palestrante; ex-Assessor do Banco Central do Brasil e ex-Diretor Executivo do FGCoop

Feulga Abreu Reis, Analista de Controladoria da Central Ailos e ex-Analista do FGCoop